炒股如何抓住热点板块 股市中怎么去抓住市场的热点股票?详情

今天给各位分享股市中怎么去抓住市场的热点股票?的知识,其中也会对炒股如何抓住热点板块进行解释,如果能碰巧解决你现在面临的问题,别忘...

扫一扫用手机浏览

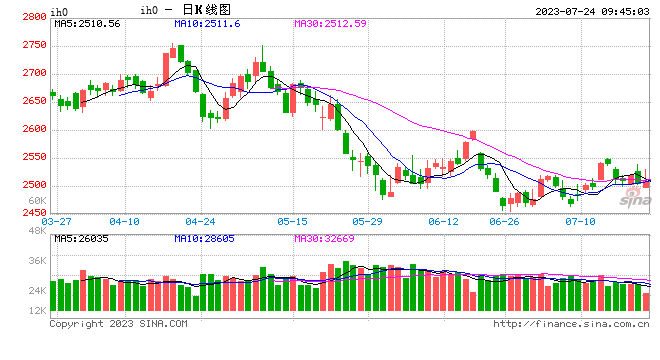

股指: 关注指数轮动行情下的跨品种套利机会

上周,A股市场整体继续维持自4月底以来的大级别震荡走势,wind全A周内下行1.88%,自区间高点明显回落,主要指数方面,中证1000指数下跌2.19%,中证500指数下跌1.74%,沪深300指数下跌1.98% ,上证50指数下跌1.52%。基本面上,指数震荡逻辑没有发生明显变化,即预期偏弱导致上行乏力,但下方流动性支撑使得指数高位震荡。7月21日,国务院常务会议审议通过了《关于在超大特大城市积极稳步推进城中村改造的指导意见》;7月19日,《 *** 中央 国务院关于促进民营经济发展壮大的意见》出台。两份文件对于回应市场关注的问题、引导市场预期极为重要。尽管指数层面没有出现明显变化,但期货端各品种基差在周内持续走强,新主力合约均出现升水,具体来看主要是由于多头加仓导致。对于大盘指数,分红期间接近尾声使得基差回升;而对于小盘指数,基差冲高则可以表现出市场情绪的回暖。我们也应该关注到目前市场成交量处于阶段低位,近几日均位于7000亿元至8000亿元之间徘徊,关注成交量的放量时点是把握接下来强势主题重新确立的指标之一。

资金面,资金渠道分化明显,从全市场层面不易形成合力推动指数上涨。(1)融资余额周内减少40亿元,净买入电力设备、食品饮料、医药生物板块居前,大幅减持TMT行业。(2)北向资金周内净流出75亿元,加仓汽车、地产家电;减持电力设备和银行,对TMT行业,北向资金分化对待,大幅加仓通信、大幅减持计算机。(3)ETF方面,全市场净申购240亿元,IOPV偏离-0.044,属于低位加仓。主要申购电子版块居前。

因子层面,波动率因子在大下盘指数中均表现突出,反映出前期超涨板块回调明显。

综上所述,板块轮动带动指数轮动的行情仍然继续,预期新的一周小盘指数可能相对强势,关注跨品种套利机会。从大级别来看,如果关注后续政策持续推出及落地带来行情结构性上涨机会,可以使用期权比例价差策略。

国债:经济数据表现欠佳,国债期货偏强运行

1、债市表现:本周公布的6月经济数据整体不及预期,同时资金面因税期扰动收紧有限,国债收益率整体下行,其中十年期国债收益率上行3.7BP至2.61%,二年期国债收益率下行2.7BP至2.12%。国债期货整体震荡上行,截至7月21日收盘,TS2309、TF2309、 T2309 、TL2309周环比分别上涨0.08%、0.27%、0.38%、0.91%。美债方面,本周美联储7月加息预期进一步强化,但预期加息次数仅剩一次,美债收益率偏强震荡。截至7月21日收盘,10年期美债收益率周环比上行1BP至3.84%,2年期美债上行8BP至4.82%,10-2年利差-98BP。10年期中美利差-123BP,周环比倒挂幅度扩大4BP。

2、政策动态:中国人民银行、国家外汇局20日宣布,决定将企业和金融机构的跨境融资宏观审慎调节参数从1.25上调至1.5,并于2023年7月20日实施。该系数上调以后,境外融资空间扩大会增加跨境融资来源,扩大资金流入,有助于增加境内流动性,特别是外币的流动性,平衡外汇市场供求,发挥稳定外汇市场预期的作用。本周为月中税期走款阶段,资金面波动较大,为维护银行间流动性,央行本周公开市场操作以投放资金为主。周一至周五,央行逆回购操作分别投放资金310、130、230、210亿元。周五税期已过,央行逆回购操作小幅回笼70亿元。7月20日,7月LPR报价出炉:一年期LPR 3.55%,预期 3.55%,前值 3.55%;五年期LPR4.2%,预期 4.2%,前值 4.2%。本周DR007运行在1.81-1.89%的区间,R001运行在1.45-1.75%的区间,受税期影响资金面边际收敛。

3、债券供给:本周 *** 债发行2446亿元,净发行702亿元,其中国债净发行-169亿元,地方债净发行871亿元。下周 *** 债计划发行4188亿元,预计净发行2858亿元。本周新增专项债1055亿元,累计发行21118亿元,发行进度64.5%,下周计划发行1683亿元。

4、策略观点:虽然6月经济数据不及预期,但新闻发布会的表述相对乐观,叠加6月份以来稳增长政策出台较为克制,市场对于稳增长政策力度的预期逐渐弱化,重点关注7月末召开的重要会议可能出现的新提法会对债市形成扰动。

下周关注:美欧央行利率决议(周四)、美国二季度GDP(周四)

贵金属:议息来临 金价谨慎

1、本周伦敦现货黄金冲高回落,价格一度涨至1987.32美元/盎司,最终收盘较上周上涨0.32%至1961.6美元/盎司;现货白银亦冲高回落,较上周上涨1.34%至24.604美元/盎司。本周全球主要的黄金ETF持仓较上周减仓8吨至2855.8吨,上周统计减仓4.09吨;全球主要的白银ETF持仓较上周减仓201.84吨至22997.02吨,上周统计减仓168.05吨。截止7月11日美国CFTC黄金持仓显示,总持仓较上次统计减仓1066张至482104张;非商业持仓净多数据较上次统计增仓27594张至193348张;Comex库存方面,截止7月21日黄金库存减仓1.04吨至691.82吨;白银库存减仓66.5吨至8606.92吨。

2、本周耶伦表示劳动力市场降温及企业利润率下降对通胀下降起到作用,同时指出美国将避免陷入衰退,前美联储主席伯南克也指出为平衡经济和就业市场,7月为最后一次加息,美国通胀进一步降温,市场进一步押注美联储7月之后结束加息周期。耶伦和伯南克曾经作为美联储重量级的前主席,其表态意味着呼吁美联储停止加息,但也看到了进一步加息后可能面临一定的风险。当前市场几乎完全定价7月加息风险,下周欧美央行将公布议息结果,关注结果公布后金价能否恢复涨势。需要注意的是,虽然9月继续加息概率目前并不高,但通胀水平仍未达目标下也存在一定不确定性,市场会不会出现类似2022年度7~9月份的行情(2022年7月加息75个基点后,市场预期9月加息放缓至50个基点,但结果9月继续继续激进加息概率逐渐提升,最终导致黄金进一步下跌)需要关注。

发表评论